A TOP 10 fintech innováció az elmúlt tíz évből

Ma már természetesnek veszünk egy rakás, a fintechből érkező innovációt, pedig nemcsak a múltban változtatták meg a játékot, hanem továbbra is jelentős jövő befolyásoló potenciállal rendelkeznek.

Egyik kedvenc finfluencerem - remélem jól és jókor használom a kifejezést - Simon Taylor a Fintech Brainfood 🧠 szerzője pár hónapja Twitteren megkérdezte a követőitől, hogy melyek voltak az elmúlt tíz év legjobb fintech innovációi. Az érkezett válaszokból kirajzolódtak a minták s összeállt egy tényleg érdekes top tízes lista.

A fintech innovációs listát olvasva rádöbbenhetünk, hogy mennyire természetesnek veszünk egykori innovációkat, hiszen olyannyira az életünk részévé lettek, hogy már nem is feltétlenül innovációként gondolunk rájuk.

Pedig ha egyet hátra lépünk sok esetben az derül ki, hogy ezek az innovációk nemcsak a múltban változtatták meg a helyzetet, hanem ma is jelentős jövő befolyásoló potenciállal rendelkeznek.

Az is egy érdekes - esténként kellemetlen - sajátosság, hogy ezek az innovációk földrajzilag egyenlőtlenül oszlanak el, sok bank és földrajzi terület - lásd kishazánkat - elmaradásban van.

1) Mobile-only bankolás, digitális/neobankok megjelenése

Miért? A nagybankok ügyfeleinek átlag 60%-a mobilt használja az elsődleges csatornának: úgy tűnik, hogy ma már ez a bankolás elsődleges módja. A trendet viszont a digitális bankok indították el.

Mi ez?

A digitális bank vagy fizetési szolgáltató olyan service, aminek van lakossági folyószámlához hasonlító szolgáltatása, de csak mobilon használható - vagy legalábbis így indult. Ilyen például a Monzo vagy a Nubank (itthon a Gránit Bank hasonlít ehhez a legjobban, de van két bankfiókja, továbbá nem mobil-only alapon növekedett).

Ami még jellemző rájuk:

- Az onboarding és a KYC is mobilon keresztül zajlik

- Az ügyfelek kiszolgálása 100%-ban mobilon történik

Ha bármelyik inkumbens bank mobil fejlesztéseit megnézzük, azok szinte egy az egyben a mobil-only fintech cégek másolatai lényegében.

2) Alternatív hitelvizsgálat

Miért? Jelentős hitelezési innovációk nyíltak azon megközelítést követve, mely szerint a hagyományosan alacsonyabb hitelképességűnek tekintett ügyfeleknek tudjunk kölcsönözni.

Mi ez?

Tranzakciós, sales vagy egyéb - gyakran az open banking által hozzáférhető - adatok felhasználása révén lehetővé teszik az alacsony hitelképességű fogyasztók vagy vállalkozások kölcsön törlesztési képességének előrejelzését, ezáltal biztosítva, hogy hitelhez jussanak.

A Chime „Spot Me” jó példa erre, amivel az ügyfeleik valamivel több pénzt költenek el a cég által meghatározott korlátig, mint amennyi a Chime folyószámlájukon van. A Spot me összege az ügyfél account történetétől, a kártya használati aktivitásoktól, és attól függ, hogy milyen gyakran fizetnek be az adott számlára.

Az ilyen fintech innovációk demokratizálják a finanszírozáshoz való hozzáférést azon fogyasztók és vállalkozások számára, akik korábban nem férhetek hozzá a forrásokhoz.

3) Digital onboarding

Miért? Az ügyfélszerzés költségeinek jelentős csökkenése életmentőnek bizonyult a Covid pandémia alatt, amikor a bankfiókok bezárásra kényszerültek.

Mi ez?

Egyes szolgáltatók lehetővé tették, hogy az ügyfelek mobilon igazolják a személyazonosságukat, és ilyen módon bankszámlát nyissanak anélkül, hogy egy pénzintézet munkatársaival beszélnének.

Az olyan mobil-only szolgáltatók mint a Revolut, Nubank, Monzo alapértelmezetten így működnek, de a megközelítés széles körben elterjedt az egész banki iparágban.

Kétségtelen, hogy a digital onboarding átformálta a pénzügyi szektort, és ez lenne az első számú innováció, ha nem lennének árnyoldalai. Ezzel ugyanis a csalások és a pénzmosás aránya is nagyban nőtt a világjárvány éveiben. Ennek ellenére jelentősége vitathatatlan.

4) Open banking

Miért? A banki adatvagyon - egy meghatározott részéhez - való hozzáférés jelentős innovációk előtt nyitotta meg az utat.

Mi ez?

Az Open Banking lényege, hogy a bankok kötelesek nyílt API-kat biztosítani, amelyeken keresztül harmadik féltől származó szolgáltatók - például fintech cégek - hozzáférhetnek az ügyfelek bankszámláinak adataihoz, de csak az ügyfél előzetes engedélyével.

Magyarországon a bankok csapnivaló hozzáállása miatt ugyan 2018-óta van open banking, de nem túl fényes eredményekkel. A világ fejlettebb részében azonban más a helyzet.

USA-ban elterjedt gyakorlat bank accountok összekapcsolása, amikor a felhasználó egy új szolgáltatást vesz igénybe. Ezzel gyorsan ellenőrizhetők a tranzakciós előzmények, és megállapítható, hogy csaló userről van-e szó. Ilyen módon könnyen kideríthető, hogy a customer időben fizeti-e a számláit, vagy éppen rendszeresen többet költ-e, mint amennyit megtakarít.

Simon Taylor szerint ez csak a jéghegy csúcsa, ettől jóval fejlettebb use casek is látszanak, a teljes pénzügyi élet integrálásának lehetősége adóbevalláshoz, előfizetések kezeléséhez, vagy a megtakarítások optimalizáláshoz.

5) Azonnali fizetés

Miért?Az azonnali belföldi fizetés több millió embert vont be a mobil-first digitális gazdaságba.

Mi ez?

A lista ötödik pontjánál értünk el egy olyan innovációhoz, amiben nem vagyunk sereghajtók. A lényege nyilván az, hogy a belföldi elektronikus átutalások néhány másodperc alatt teljesüljenek.

Magyarország ebben az élmezőnyben van, már 2020-ban elindult az azonnali fizetési rendszer.

Ha egy megbízás megfelel az azonnali fizetés feltételeinek - azaz elektronikusan indított, belföldi 20 millió forint alatti forintátutalás - , akkor, automatikusan pár másodperc alatt meg is érkezik.

Hamarosan az EU-n belül is kötelező lesz, nemrégiben új szabályokat fogadtak el annak érdekében, hogy az átutalt pénzösszegek azonnal megérkezzenek a lakossági ügyfelek és a vállalkozások bankszámláira a teljes EU-ban.

6) Olcsóbb devizaváltás

Miért? Nemzetközi piacokon üzletelni, vagy ügyfélként pénzt váltani sokkal olcsóbbá vált, mint egy évtizeddel ezelőtt.

Mi ez?

A deviza és a határokon átnyúló fizetések mindig is a legnagyobb rejtett kiadásokat jelentettek a pénzügyekben (egyes szolgáltatóknak meg persze remek pénzkeresési lehetőséget).

Bizonyos fintech cégek színre lépéséig drága volt a devizaváltás, a piacról hiányzott az transzparencia, és a nagy inkumbens bankok nem igazán voltak érdekeltek az árak csökkentésében.

A Wise és a Revolut nullára vagy közel nullára szorította a díjakat, rendkívül versenyképes piaci árakat kínálva.

A jövő alapértelmezés szerint globális, és minden olyan fintech vállalat pénzt tud majd keresni, aki versenyképes lesz a deviza váltásokban, vagy más módon segíti a határokon átnyúló fizetések ügyfél fájdalom pontjainak enyhítésében.

7) Jobb online fizetés, PayFac

Miért? A PayFac szolgálalátóknak jelentős szerepe volt az ekereskedelem robbanásában könnyen implementálható digitális fizetési rendszerek biztosításával.

Mi ez?

A PayFac - Payment Facilitator - egy új kategória a payment szolgáltatók között, amelyek 2010-es évek elején történő népszerűsödése nagyban a Strip-nak köszönhető.

Az említett és a többi PayFac szolgáltató nagyban hozzájárult ahhoz, hogy a következő évtizedben robbanásszerűen megnőjön az e-kereskedelem, a marketplacek és más online-first üzleti modellek

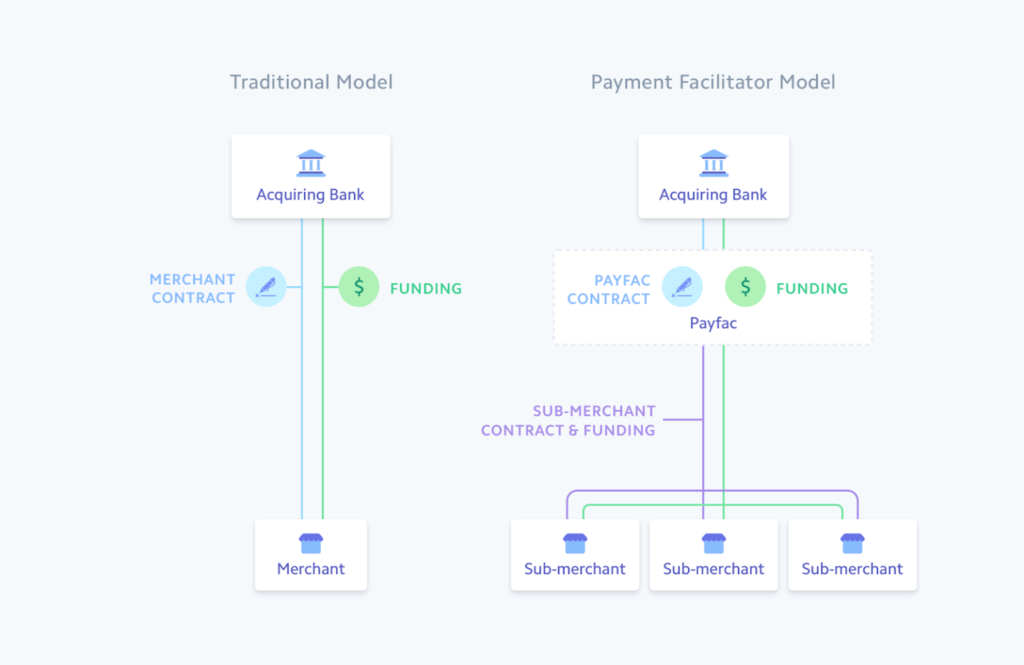

A PayFac lényegében egy harmadik féltől származó szolgáltató, amely lehetővé teszi a kereskedők számára a nem készpénzes fizetése elfogadását. A PayFac-ok gyakorlatilag infrastruktúrát és banki kapcsolatokat biztosítanak a kereskedők számára a zökkenőmentes fizetési feldolgozáshoz.

A PayFac nagy előnye, hogy a vállalkozásoknak nem kell külön-külön kereskedői fiókot létesíteniük. Ehelyett a PayFac a saját, nagyobb "fő kereskedői fiókja" alatt "bérli" ki a kereskedői fiók funkcióit a kisebb kereskedőknek.

A PayFac viseli a kockázatot, felel a pénzeszközök elszámolásáért az al-kereskedőkkel, felelős a viták kezeléséért, valamint a szabályoknak való megfelelésért.

8) KKV payment terminalok

Miért? A mikrovállalkozások számára elérhető olcsó fizető terminálok által például butik kávémárkák, vagy food truckok tudnak biztosítani kártyás fizetést, ezzel maguknak az új kereskedelmi kategóriáknak a létrejöttét támogatták ezek a megoldások.

Mi ez?

A Square, a Toast, a SumUp és a számtalan mikrovállalat centrikus fintech cég új fizetési megoldásokat hozott, ez lehetővé tette a csak készpénzes vagy addig nem is létező vállalatok számára, hogy elfogadjanak kártyákat, és azonnal megkapják a fizetést.

Azóta persze tovább is mentek ezek a szolgáltatók, ma a fizetési elfogadás mögött álló szoftver a készlettől a bérszámfejtésig mindent kezel.

9) Tap to pay és NFC

Miért? A mobil pénztárca jegyvásárlásra, fizetésre - egyes országokban - személyazonosság igazolására használhatók, a kényelmi és biztonsági előnyök igen jelentősek.

Mi ez?

A mobileszközök vagy érintés nélküli kártyák használatával történő "érintéses fizetés" a tranzakciókat azonnalivá biztonságossá és egyszerűvé tette.

A gyors érintés nélküli fizetés növeli a forgalmat a fizikai kiskereskedelem forgalmas időszakaiban, ami több eladást jelenthet.

Az érintéssel történő fizetés jelentős kényelmi előnyt jelent a fogyasztóknak és bevételnövekedést a kereskedőknek de elemzői várakozások szerint még csak az elején vagyunk azoknak a lehetőségeknek, amelyek a wallet ökoszisztémák által nyílnak.

10) Jutalékmentes kereskedés

Miért? Emberek egy teljesen új generációja fedezte fel magának a befektetéseket.

Mi ez?

A mobile-first kereskedés, amelynél gyakran a tranzakciókra 0 százalékos jutalék vonatkozik, a 2010-es évek végén tízmilliókat vonzott a tőzsdére, olyan embereket, akik először vásároltak részvényeket.

A tőzsdén való részvénykereskedelem rendkívül egyszerűvé vált a mobilos alkalmazásoknak köszönhetően, melyek gyakorlatilag "Vásárlás" vagy "Eladás" gombokra redukálják a tranzakciókat.

Ezt némi edukációval és a "zero fee" érzettel támogatták meg, ami eltávolította a részvényvásárlás mentális terheit. A világjárvány idején az olyan technológiai és mémrészvények - mint például a Hertz - hihetetlen magasságokba szöktek.

Azóta persze a hype lelohadt, de a hatás, ami arra késztette az embereket, hogy elgondolkodjanak a részvénybefektetésen, akik egyébként nem is fontolgatták volna nem tűnt el teljesen.

Összességében a jutalékmentes kereskedés fellendülésének köszönhetően vélhetően többen gondolkodnak a hosszú távú befektetésekben is.

Mit eredményeztek a fintech innovációk?

Az egyik legjelentősebb következménye ezeknek az innovációknak a költségcsökkentés: a mobilbankolás lehetővé tette a 0-24-es szolgáltatást és drasztikusan csökkentette az ügyfelek megszerzésének és kiszolgálásnak költségeit. Ezt a backstage költségeinek potenciális csökkenése tovább fokozta, például a cloude alapú működés.

A neobankok jelenleg is jóval alacsonyabb költséggel szerzik meg és szolgálják ki ügyfeleiket, az inkumbensek továbbra is nagyban fióki kiszolgálásra épülő és ezáltal jóval költségesebb modelljéhez képest.

Ugyancsak meghatározó következmények tűnik az adatok jobb felhasználása, a kockázatkezelés érdekében. A megfelelő adatfelhasználás javíthatja a csalásmegelőzést és újfajta hitelképességi vizsgálatokat eredményezhet.

Végül, de semmiképpen sem utolsó sorban ügyfélként sokunk által üdvözölt jelenség, hogy a fintech jobb felhasználói élményt hozott el, de nemcsak a fintech megoldásokban, hanem a hagyományos bankokra is hatást gyakorolva.

A mainstream bankok követik a Revolut, Monzo, Wise stb által hozott UX megoldásokat - és bár ez nem teljesen elég, mert az élmény nem csak a interfacetől függ - ezért még az inkumbensek user experiencére is kedvező hatást gyakoroltak a fintech innovációk.

Ha tetszett, amit olvastál oszd meg fintech kedvelő barátaiddal és iratkozzatok fel, hogy ne maradjatok le a következő elemzésről :)

A cikkben személyes vélemény fogalmazódik meg, ami nem feltétlenül tükrözi mindenkori munkaadóm álláspontját az aktuális témában.